# 이솝 우화 ‘개미와 베짱이’는 무더운 여름날 열심히 땀 흘리며 일하고 곡식을 모으는 개미와 현재를 즐기려는 베짱이의 이야기다. 개미는 계절이 바뀌어 추운 겨울이 와도 따뜻한 집에서 저축한 양식을 먹으며 행복하게 보낼 수 있지만, 베짱이는 추운 겨울이 오자 먹을 것이 없어 개미에게 양식을 구걸하고 결국 굶어 죽게 된다. 이 우화의 교훈은 젊을 때 열심히 일하지 않고 미래를 위해 준비하지 않으면 냉혹한 노후빈곤이 올 수 있음을 시사하고 있다.

# 30년 직장생활기간 동안 40년 노후생활비를 준비해야

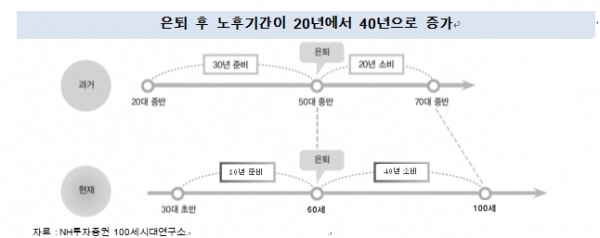

우리나라의 기대여명은 1970년에 61.9세에서 2014년 82.4세로 44년만에 수명이 약 20세 연장되었다. 의료기술의 발전, 보건∙위생의 향상 등으로 인하여 평균수명은 계속 늘어날 것으로 예상된다. 그러나 평균수명의 연장으로 은퇴 이후의 노년기가 길어지게 됨에 따라 노후준비에 대한 걱정 또한 커지고 있다.

우리나라 직장인들은 30세 전후로 취직을 해서 60세에 퇴직을 한다면 약 30년간 직장생활을 한다. 그리고 60세에 은퇴해 100세까지 산다면 은퇴기간은 무려 40년에 이른다. 즉 직장생활을 하는 30년 동안 번 돈으로 노후준비를 하여 은퇴 후 40년을 생활해야 한다.

# 노후준비, 목돈이 아닌 ‘연금’으로 준비해야 하는 이유?

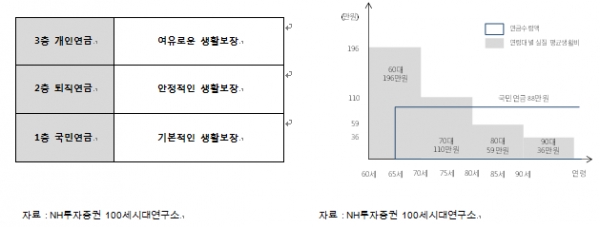

노후자금을 연금으로 준비를 할 경우에는 생존기간 중에 자산이 소진되는 확률이 낮아져 장수 리스크에 대비할 수 있다. 연금의 장점은 살아있을 동안 매달 월급처럼 필요자금을 받을 수 있다는 것이다. 장수 리스크에 대해서는 국민연금만큼 좋은 상품이 없다. 종신연금이며 매년 물가상승률만큼 인상하여 지급하므로 연금의 가치가 유지되기 때문이다.

연령대별 월평균 노후생활비로 실제 매월 얼마나 사용하고 있는지 분석한 결과 60대는 196만원, 70대는 110만원, 80대는 59만원, 90대는 36만원 소비하고 있는 것으로 나타났다.

국민연금을 20년 납입한 연금 수령자는 매월 88만원을 수령하므로 80대 이후의 노후생활비를 마련할 수 있어 장수 리스크에 최소한의 대비를 할 수 있다.

# 목돈을 보유할 때 발생할 수 있는 인간적인 갈등 예방

노후준비자금을 목돈으로 보유하면서 생활비용을 인출해서 사용할 경우 지인이나 자녀의 경제적 지원요청에 인간적인 갈등으로 고민할 수 있고 리스크가 큰 투자처에 투자할 경우 원금손실이 발생할 가능성도 있다. 그러나 노후준비를 목돈이 아닌 연금으로 한 경우에는 이러한 상황에서도 최소한의 노후를 보장받을 수 있으며 매월 일정한 연금을 월급처럼 수령하여 안정적인 노후를 보낼 수 있다.

# 다양한 세제혜택 제공 노후자산형성에 가장 유리

정부에서도 국민들의 노후자산 형성을 지원하기 위해 사적연금에 다양한 세제혜택을 제공하고 있다. 연금저축과 개인형퇴직연금(IRP)에 연간 700만원 한도로 연말정산 시 세액공제 혜택을 제공하고, 적립금 운용 시 발생하는 운용수익에도 과세하지 않는다. 인출 시에도 5.5%~3.3%의 저율로 과세하기 때문에 노후자산형성 목적에는 연금이 가장 유리하다.

# 직장인 3명 중 1명이 노후준비를 하고 있지 않아

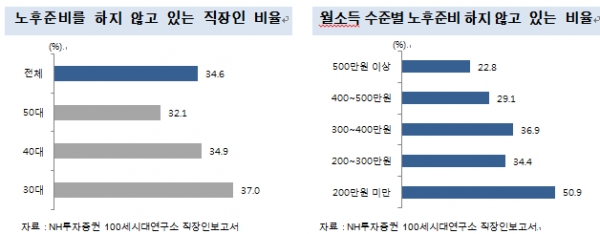

평균수명이 길어질수록 노후자금이 더 많이 필요한데, 우리나라 직장인들 3명 중 1명이(34.6%) 노후준비를 하지 않고 있는 것으로 나타났다. 연령대별로는 주된 직장에서 정년퇴직이 임박한 50대 직장인들도 32.1%가 노후준비를 하지 못하는 것으로 나타났다.

특히 월소득이 200만원 미만인 경우에는 노후준비를 하지 못하고 있는 비율이 50.9%로 높아 저소득층의 노후준비가 걱정스러운 수준이다. 직장인들의 노후준비는 소득에 따른 연금 납입금액의 차이, 근로기간의 차이, 퇴직금의 차이 등으로 개인별로 편차가 큰 것이 현실이다.

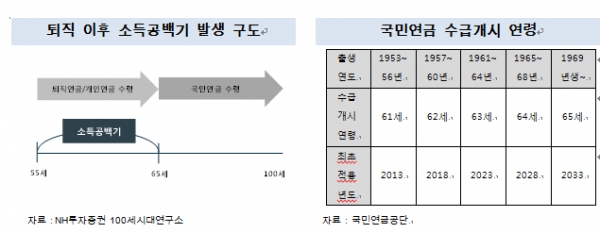

# 퇴직 후 국민연금 지급까지 약 10년간의 소득공백기 있어

우리나라 민간기업의 평균 퇴직연령은 53세이지만 국민연금은 빨라야 61세가 돼야 수령할 수 있다. 민간기업에 근무하는 직장인들은 50대 중반에 정년보다 빠르게 퇴직하는 것이 현실이고, 국민연금 수령은 단계적으로 65세로 늦춰지기 때문에 10년에 가까운 ‘소득공백기’가 발생한다.

소득공백기에 생활비 확보를 위한 가장 좋은 방법은 재취업이다. 재취업을 통해 60세이상까지 일하여 소득공백기를 최대한 짧게 가져가는 것이 좋다. 노후생활비를 확보하는 또 다른 방법은 사적 연금을 많이 준비하는 것이다. 퇴직연금과 개인연금은 55세부터 수령할 수 있기 때문에 국민연금이 지급되기 전까지의 ‘소득공백기’에 가교연금으로 사용 할 수 있다.

# 국민연금만으로는 노후소득원으로 부족

우리나라 2인가구 기준으로 노후에 필요로 하는 월평균 최소생활비는 177만원, 적정생활비는 254만원으로 조사됐다.(2015년, 통계청 가계금융∙복지조사)

국민연금 가입기간이 20년 이상인 수급자의 월평균 연금액은 88만원으로, 부부기준 최소 노후생활비 177만원의 약 50% 밖에 되지 않는다. 그리고 국민연금 가입기간이 10년~19년인 노령연금 수급자의 월평균 연금액은 약 40만원으로 부부기준 최소 노후생활비의 약 23% 수준에 불과하다. 따라서 국민연금 만으로는 필요한 노후생활비를 충당하기에는 턱없이 부족하다.

# 퇴직연금, 90% 이상이 일시금으로 수령

2015년말 전체 퇴직연금 적립규모는 126조원으로 양적으로는 빠르게 성장하고 있다. 직장인들의 평균적인 퇴직연금 적립금(퇴직금 포함)은 3826만원 이었다. 그러나 55세 이상 퇴직자의 92.9%가 퇴직연금을 일시금으로 수령하고 있으며, 연금 수령자는 7.1%에 불과하다.

국민연금 지급이 단계적으로 65세로 늦춰져 퇴직 후 국민연금이 지급될 때까지 약 10년 이상의 ‘소득공백기’ 기간에 퇴직연금이 버팀목 역할을 하여야 하지만, 퇴직연금의 일시금 인출비율이 높아 노후소득원으로서의 역할을 하지 못하고 있는 실정이다.

# 개인연금, 직장인 3명 중 1명은 가입하지 않고 있어

우리나라 직장인들이 보유하고 있는 평균적인 개인연금 적립금은 2620만원이고, 월평균 납입금액은 27만 7000원으로 조사됐다. 아직 개인연금 적립금액이 미미한 수준이다. 우리나라 직장인들의 평균연령은 44세인데 개인연금 인출이 가능한 55세까지 매월 27.7만원을 11년간 추가로 계속 납입하면 개인연금으로 준비할 수 있는 총 적립원금은 6,276만원이 될 것으로 예상된다.

개인연금을 가입하고 있는 직장인의 비율이 72.7%로 적지 않았으나, 아직 직장인 3명 중 1명은 개인연금에 가입하지 않고 있어 노후생활비에 대한 우려가 된다.

# 직장인, 9∙8∙7 연금전략 실행으로 노후준비 하기

흔히 3층연금이라 하면 국민연금, 퇴직연금, 개인연금을 말한다. 현재 우리나라 직장인들은 의무적으로 매월 국민연금에 기준소득월액의 9%를 적립하고, 퇴직연금(또는 퇴직금)에 연간 임금총액의 8.3%를 적립하고 있다. 또한 연말정산 시 세액공제 혜택을 받기 위하여 개인연금과 개인형퇴직연금(IRP)에 매년 700만원 한도로 적립할 수 있다.

‘9∙8∙7연금전략’은 매년 국민연금에 9%, 퇴직연금에 8.3%, 세액공제 연금저축에 연간 700만원 한도만큼 적립하는 3층연금 자산관리전략이다. 직장에 근무하면 국민연금 9%와 퇴직연금 8.3%는 자동으로 가입하므로, 매년 소득의 17.3%는 자동적으로 연금으로 적립을 하는 셈이다. 연금자산은 총자산의 30%이상 적립하는 것이 바람직하다. 따라서 개인의 자유선택에 의해 가입하는 개인연금은 연간 소득의 12%이상(30%-17.3%=12.7%) 가입하는 것이 좋다.

즉, ‘9∙8∙7연금전략’은 연금저축과 개인형퇴직연금(IRP)에 연간 세액공제 한도금액인 700만원까지 적립하겠다는 실천의지가 담긴 연금전략이다.

# 30세부터 30년간 9∙8∙7연금전략 실행

우리나라 직장인들의 평균소득인 월 369만원(연봉 4428만원)을 받는 직장인이 30세부터 30년간 ‘9∙8∙7연금전략’을 실행한 다음, 60세에 퇴직할 경우 예상 연금수령금액은 얼마나 될까?

① 국민연금

직장인들의 평균소득인 월 369만원을 받는 직장인이 30세부터 30년간 매월 기준소득월액의 9%를 국민연금에 납입하면 65세부터 매월 90만원의 연금을 수령할 수 있다.

② 퇴직연금

30세부터 30년간 매월 급여의 8.3%를 퇴직연금에 적립하면 총 적립원금은 1억 1070만원이며, 운용수익률이 연 3%일 경우 퇴직연금 총액은 1억 7555만원이 된다. 그런데 ‘9∙8∙7연금전략’을 30년간 실행한 직장인은 60대에는 개인연금만 10년동안 매월 277만원 수령해도 60대의 실질 평균생활비(196만원)를 충당할 수 있으므로 퇴직연금은 70세부터 수령하기로 한다.

우리나라 직장인들의 평균소득인 월 369만원(연봉 4,428만원)을 받는 직장인이 30세부터 30년간 ‘9∙8∙7연금전략’을 실행한 다음, 60세에 퇴직할 경우 예상 연금수령금액은 얼마나 될까?

① 국민연금

직장인들의 평균소득인 월 369만원을 받는 직장인이 30세부터 30년간 매월 기준소득월액의 9%를 국민연금에 납입하면 65세부터 매월 90만원의 연금을 수령할 수 있다.

② 퇴직연금

30세부터 30년간 매월 급여의 8.3%를 퇴직연금에 적립하면 총 적립원금은 1억 1,070만원이며, 운용수익률이 연 3%일 경우 퇴직연금 총액은 1억 7,555만원이 된다. 그런데 ‘9∙8∙7연금전략’을 30년간 실행한 직장인은 60대에는 개인연금만 10년동안 매월 277만원 수령해도 60대의 실질 평균생활비(196만원)를 충당할 수 있으므로 퇴직연금은 70세부터 수령하기로 한다.

70대에는 110만원의 실질 평균생활비가 필요한데 국민연금 30년 가입자의 연금수령액 90만원으로는 생활비가 매월 20만원 부족하지만, 퇴직연금을 70세~84세까지 15년간 인출하면 매월 97만원의 연금을 추가로 확보할 수 있다.

③ 개인연금

30세부터 30년간 매년 세액공제한도금액인 700만원(연금저축에 400만원, IRP에 300만원)을 적립하면 총 적립원금은 2억 1,000만원이 되며, 운용수익률이 연 3%라고 가정할 경우 세액공제 연금상품 총액은 3억 3,300만원이 된다. 이를 60세부터 69세까지 10년간 연금으로 인출하면 매월 277만원의 연금을 수령할 수 있다.

④ 연금인출전략

‘9∙8∙7연금전략’을 30년간 실행한 직장인은 60대에는 개인연금만 10년동안 매월 277만원 수령해도 60대의 실질 평균생활비(196만원)를 충당할 수 있다.

65세~69세까지는 개인연금 외에 국민연금까지 수령하게 되어 연금수령금액이 매월 367만원(국민연금 90만원+개인연금 277만원)으로 증가하게 된다. 이는 60대의 실질 평균생활비(196만원)를 충당하고도 노후생활비에 여유가 있음을 알 수 있다.

70~84세까지는 국민연금과 퇴직연금을 동시에 수령하게 되어 매월 187만원(국민연금 90만원+퇴직연금 97만원)의 연금을 수령할 수 있다. 이로써 70대의 실질 평균생활비(110만원)와 80대의 실질 평균생활비(59만원)를 충당할 수 있음을 알 수 있다.

85세부터는 매월 국민연금 90만원만 수령하게 되는데 국민연금만으로도 80대의 실질 평균생활비(59만원)와 90대의 실질 평균생활비(36만원)를 마련할 수 있음을 알 수 있다.

⑤ 연말정산 세액공제 혜택

연간소득이 5,500만원 이하인 직장인은 연금저축(개인형 IRP포함) 연간 납입금액 700만원의 16.5%인 115.5만원을 매년 세액공제로 환급 받을 수 있다. 이렇게 연금저축 연간납입금액 700만원에 대한 연말정산 세액공제 혜택 115.5만원을 30년 동안 환급 받게 되면 연금저축 운용수익과는 별도로 세액공제금액만 최대 3,465만원을 돌려 받을 수 있다.

# 40세부터 20년간 9∙8∙7연금전략 실행

우리나라 직장인들의 평균소득인 월 369만원(연봉 4,428만원)을 받는 직장인이 40세부터 20년동안 ‘9∙8∙7연금전략’을 실행한 다음, 60세에 퇴직할 경우 예상 연금수령금액은 얼마나 될까?

① 국민연금

직장인들의 평균소득인 월 369만원(연봉 4,428만원)을 받는 직장인이 40세부터 20년간 매월 기준소득월액의 9%를 국민연금에 납입하면 65세부터 매월 61만원의 연금을 수령할 수 있다.

② 퇴직연금

40세부터 20년간 매월 급여의 8.3%를 퇴직연금에 적립하면 총 적립원금은 7,380만원이며, 운용수익률이 연 3%일 경우에 퇴직연금 총액은 9,915만원이 된다.

60대에는 매월 196만원의 실질 평균생활비가 필요한데 개인연금을 10년간 연금으로 인출하면 매월 156만원의 연금을 수령할 수 있어 개인연금만으로는 매월 40만원이 부족하다. 70대에는 매월 110만원의 실질 평균생활비가 필요한데 국민연금 20년 가입자의 연금수령액 61만원만으로는 매월 49만원이 부족하다. 따라서 60~70대의 생활비 부족금액을 보충하기 위해 퇴직연금 수령기간을 60세부터 79세까지로 정하여 20년간 인출하면 매월 41만원의 연금을 추가로 확보할 수 있다.

③ 개인연금

40세부터 20년간 매년 세액공제한도금액인 700만원(연금저축에 400만원, 개인형 IRP에 300만원)을 적립하면 총 적립원금은 1억 4,000만원이며, 운용수익률이 연 3%라고 가정하면 세액공제 연금상품 총액은 1억 8,809만원이 된다. 이를 60세부터 69세까지 10년간 연금으로 인출하면 매월 156만원의 연금을 수령할 수 있다.

④ 연금인출전략

‘9∙8∙7연금전략’을 40세부터 20년간 실행한 직장인은 60대에 필요한 실질 평균생활비(196만원)을 조달하기 위해서는 개인연금만으로는 부족하여 퇴직연금을 동시에 수령해야 한다.

60~64세까지는 퇴직연금과 개인연금을 동시에 수령하면 연금수령금액이 매월 197만원(퇴직연금 41만원+개인연금 156만원)이 되는데 이는 60대의 실질 평균생활비(196만원)를 빠듯하게 마련할 수 있음을 알 수 있다.

65세~69세까지는 개인연금, 퇴직연금 외에 국민연금까지 동시에 수령하게 되어 연금수령금액이 매월 258만원(국민연금 61만원+퇴직연금 41만원 +개인연금 156만원)으로 증가하게 된다.

70~79세까지는 국민연금과 퇴직연금을 동시에 수령하게 되어 매월 102만원(국민연금 61만원+퇴직연금 41만원)의 연금을 수령할 수 있다. 이는 70대의 실질 평균생활비(110만원)에 매월 8만원의 생활비가 부족한 것을 알 수 있다. 80세부터는 매월 국민연금 61만원만 수령하게 되는데 국민연금만으로도 80대의 실질 평균생활비(59만원)와 90대의 실질 평균생활비(36만원)를 빠듯하게 마련할 수 있음을 알 수 있다.

⑤ 연말정산 세액공제 혜택

매년 700만원 납입한 연금저축에 대한 연말정산 세액공제 혜택 115.5만원을 20년 동안 환급 받게 되면 연금저축 운용수익과는 별도로 세액공제금액만 최대 2,310만원을 돌려 받을 수 있다.

# ‘9∙8∙7 연금전략’ 30년간 실행하면 여유로운 노후생활 가능

국민연금 20년 가입자는 연금수령액이 매월 61만원인데 반해, 30년 가입자는 연금수령액이 매월 90만원으로 생존기간 동안 연금수령금액이 매월 29만원의 차이가 발생한다.

퇴직연금도 20년동안 가입한 경우 매월 55만원의 퇴직연금을 수령하는데 반해(15년 수령기준), 30년동안 가입한 경우 매월 97만원의 퇴직연금을 수령할 수 있어 매월 42만원의 연금수령금액 차이가 발생하게 된다.

개인연금 역시 20년간 납입한 경우 매월 156만원의 개인연금을 수령하는데 반해(10년 수령기준), 30년동안 납입한 경우 매월 277만원을 연금을 수령할 수 있어 개인연금 수령금액이 매월 121만원의 큰 차이가 발생한다.

따라서 ‘9∙8∙7연금전략’을 20년 실행한 경우와 30년 실행한 경우 매월 국민연금 29만원, 퇴직연금 42만원(15년 수령기준), 개인연금 121만원(10년 수령기준)의 차이가 발생함을 알 수 있다. 이를 모두 합산하면 3억 2,520만원(20년 5억 580만원, 30년 8억 3,100만원)이라는 큰 금액이 된다.(국민연금 30년수령 가정)

# ‘9∙8∙7 연금전략’ 직장생활 처음 시작할 때부터 빨리 시작하는 것이 유리

‘9∙8∙7연금전략’을 40세에 시작하는 경우에는 60대와 80대에는 노후생활비를 빠듯하게 마련할 수 있지만, 70대에는 생활비가 매월 8만원 수준 부족하다. 그러나 ‘9∙8∙7연금전략’을 30세에 빨리 시작하여 30년을 채워 실행한 경우에는 60대 이후의 모든 연령대에서 여유로운 노후생활이 가능한 것으로 나타났다.

NH투자증권 100세시대연구소 하철규 수석연구원은 “결국 핵심은 노후준비를 빨리 시작하는 것”이라며 “여유로운 노후생활을 위해서는 직장생활을 처음 시작할 때부터 ‘9∙8∙7연금전략’을 빨리 시작해야 한다”고 말했다. 하 연구원은 “노후준비를 빨리 시작하는 것 못지않게 은퇴를 늦추고 일하며 ‘9∙8∙7연금전략’을 30년을 채워 실행하는 것 역시 중요하다”며 “만약 40세부터 노후준비를 늦게 시작하여 노후준비가 부족한 경우에는 은퇴를 늦추고 추가적으로 일하며 근로소득을 벌어 노후준비를 더 하는 것이 바람직하다”고 덧붙였다.